□邰慧

工程保险是财产保险业的传统险种、基石险种。但近十年来,工程保险的发展却遇到了明显瓶颈:建筑业总产值逐年增大,工程保险增速却在放缓,在财险整体中占比逐渐下降,经营亏损不断加大。笔者作为一名从工程师转型而来的工程险核保经理,在工作中常常思考,工程保险为什么越做越小、越做越亏,工程保险的未来应该如何破局?本文通过对工程建设产业风险特点的分析,结合《建筑业发展“十三五”规划》等文件精神,从产业链角度出发,提出构建“大工程险”新格局的发展理念,探索工程保险的未来方向,并提出相关工作建议。

一、问题的提出

工程保险与一般财产保险的区别在于,工程建设的风险从产业链维度来看具有传导性和累积性,单一的客户维度不足以研判产业链单一环节主体的风险实际,因此,笔者认为,一方面,分析工程建设产业链的风险特征是决定我们应当提供什么样的保险服务的前提条件。另一方面,只有充分分析工程保险的供给侧现状,才能在发展中寻找破局之道。

(一)工程建设产业的风险特征

1、产业规模大、增速快,风险敞口较大。根据国家统计局数据,2016年我国建筑业总产值19.36万亿元,自2008年以来其年复合增长率为15.28%。建筑业增加值达4.95万亿元,占国内生产总值的6.66%。?可以说工程建设产业是国民经济的支柱产业,也是保险业服务于实体经济的重要载体。根据住建部披露的数据,2016年,全国共发生房屋市政工程生产安全事故634起、死亡735人,比去年同期事故起数增加192起、死亡人数增加181人,同比分别上升43.44%和32.67%。每个事故都有血的教训,工程建设领域的风险管理水平仍然不高,保险供给不是充足,而是极度不足。

2、产业链结构完整,法律责任关系复杂。我国的工程建设产业链中包括五方责任主体:建设单位项目负责人、勘察单位项目负责人、设计单位项目负责人、施工单位项目经理、监理单位总监理工程师。这些责任主体分处于整个产业链的上、中、下游,各主体之间既相互独立又彼此关联。尽管政府的监管要求都是对工程质量终身责任追究制,但在目前的“五方负责制”下,表面上人人有责,实际上一旦出了大的事故,由于法律责任厘定困难,各方推诿扯皮现象时有发生,政府监管难度大,追责定性难。这种责任主体之间错综复杂的产业链结构,正是保险辅助社会管理的切入点。

3、运作周期长,风险暴露环节多。一般来讲,一个工程项目,从立项开始到最后交付完工,往往横跨相当长的周期,常年在室外施工,受到地质条件、自然环境等干扰性因素影响较大。同时在整个项目过程中,责任主体在发生变化,整个风险暴露呈现出动态的变化,不同项目的特异性也很明显,如果单纯从某个环节,按照既往经验去分析其风险,可能犯刻舟求剑的经验主义的错误。因此,工程建设领域需要标准化、专业化风险管理流程,从源头起系统地控制风险,而保险公司作为天然的风险管理者,应当参与工程风险管理,以市场化管理机制和政府行政管理机制形成合力。

综上所述,工程建设产业链的风险特征,从风险管理的角度更加证明了工程保险的重要性,以及保险业以专业风险管理角色参与工程建设产业链的必要性。

(二)传统工程险的发展困境

分析了工程建设产业链的风险特征,我们再来回顾传统工程险的发展现状,通过透视其发展困境来展开破局的思路。

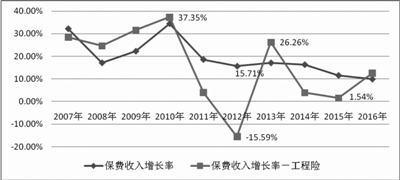

1、发展波动性大,呈现出明显周期性。传统工程险受建筑业开工率、房地产业景气度以及宏观经济政策等影响较大,从2007年以来的数据来看,与财险整体增速相对平稳的走势相比,工程险行业增速的波动性较大,其中经过了两个快速下滑的阶段。第一个阶段是2010年至2012年,2008年国家“四万亿”投资计划启动后,工程险连续三年的高速增长在2011年终结,2012年在财险整体增长15.71%的情况下,工程险出现了-15.59%的负增长。第二个阶段是2013年至2015年,全行业工程险保费增速再次连续下滑,从26.3%跌至1.54%。(见图1)

图1:财险整体及工程险保费增速走势图(2007-2016)

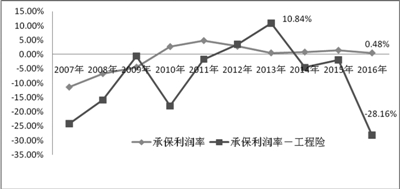

周期性波动的表象下,掩不住的是工程险险种相对萎缩的趋势。从保费占财险整体盘子的比例来看更直观,在2010年达到1.76%的占比顶峰后,工程险险种占比逐渐下降,近两年已经下降到1%附近。(见图2)

图2:财险市场中工程险占比走势图(2007-2016)

2、竞争愈发激烈,全行业经营效益低。行业内经营工程险的主体从2010年的47家增加到2017年的72家,特别是一些自保公司和一些股东有工程背景的公司纷纷参与进来。对于一个小险种而言,竞争相当激烈。从三大家保费占比来看,三大家在行业中的占比从2010年的70%下降到2017年的56%。以2013年为拐点,工程险从一个效益险种逐渐走向亏损边缘,2014年以来,全行业连年亏损。(见图3)

图3:财险整体及工程险承保利润率走势图(2007-2016)

3、参与深度不足,保险公司话语权不强。工程险一般无续保,多为一锤子买卖,业务来源基本是经纪渠道,同一个工程项目,不同的险种往往分离在不同的保险公司,保险公司“盲人摸象” 般地游离在产业链的边缘,参与产业链的深度不足。工程建设领域的风险暴露是连续的,但工程险的保障范围是分块的,这种脱节不但造成了风险保障的不足,也造成了保险业脱离于风险管理的第一线,单纯的成为了一个风险承担和转移者。

二、概念的引入

如上所述,传统工程险的发展越来不适应当今工程建设领域的发展,工程险行业亟待破局,寻找新的增长极。笔者认为,对于保险公司而言,工程险行业内外的形势其实并不悲观,形势正在趋好。

(一)需求侧的基本面正在发生变化

随着我国经济进入新常态,过去由投资驱动的经济增长模式将逐步转变为依靠市场、创新驱动的发展模式。新型城镇化、京津冀一体化、长江经济带发展和“一带一路”建设,将形成建筑业未来发展的重要推动力。工程建设领域深化体制机制改革已经成为了工程建设领域的全新的驱动力。经济增长方式发生变化,工程建设行业也正在转变发展方式,这是工程保险业面临的最大的基本面。例如,智能建筑和装配式建筑的发展,原来的工程建设行业的风险分布正在发生变化。保险作为一种市场手段深入参与工程建设风险管理,配套工程建筑领域的深化改革,现在正是最好的时机。

(二)工程建设领域的政策红利稳步释放

近年来,国家在建设工程领域以保障工程质量安全为核心,加强全流程风险管理的需求愈发迫切。国务院及住建部等相关部门对有关建筑业的管理和健康发展连续发文,特别是《国务院办公厅关于促进建筑业持续健康发展的意见》(国办

发[2017]19号),其中首次提出优化资质资格管理,“有序发展个人执业事务所,推动建立个人执业保险制度”,这是对现有“五方负责制”从体制机制上的彻底改革,“权责利”厘清之后,带来的将是全新的保险需求。今年4月出台的《建筑业发展“十三五”规划》在当前建筑业发展的问题部分指出,“监管体制机制不健全。行业监管方式带有计划经济色彩,重审批、轻监管。监管信息化水平水平不高,工程担保、工程保险、诚信管理等市场配套机制建设进展缓慢。”《规划》中明确将“建立保险制度”、“推动发展工程质量保险”作为建筑市场监管的目标。

(三)“大工程险”的定义

新时代需要新格局。随着工程建设行业的深化改革以及建筑科技的发展,重环节、轻流程的传统工程保险的经营管理模式,越来越不适应当今工程建设产业链的发展,不能满足现有的工程建设领域风险防范和转移的要求,保险业需顺势而为,配套建筑业供给侧结构性改革,加强工程建设领域的保险供给侧改革。以产业链为导向,头尾通吃,深入参与全产业链、全流程风险管理,构建“大工程险”新格局。

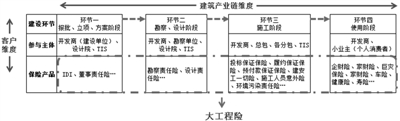

“大工程险”不仅仅险种范畴上区别于传统的工程保险,更是一种全新的工程险经营管理的理念和格局。笔者尝试提出如下“大工程险”的定义:以工程建设产业链为导向,加大产品端、服务端的供给侧改革,深入参与工程建设全流程风险管理,形成包括勘察设计责任险、投标履约保证保险、建筑工程一切险、安装工程一切险、监理责任险、建工人员意外险、环境污染责任险以及建设工程潜在缺陷质量保险(“IDI”)等在内的工程建设领域全覆盖的保险产品体系,向整个产业链提供一揽子风险解决方案。

“大工程险”的“大”,首先是格局的“大”,要跳出原有的经营思维条框,从产业链导向角度去分析、研判风险;然后是话语权的“大”,只有保险公司牢牢掌握产业链的风险管理者的话语权,才能真正管理好风险;最后才能通过产业链整合,整体解决方案的提供,风险敞口的无死角覆盖来实现保险规模的“大”。

三、构筑“大工程险”格局的战略意义

(一)双模驱动——实现全产业链、多险种协同发展

工程建设产业链由多个连续的环节构成,每个环节有不同的参与者,从单个环节而言,从客户维度开发能够以多险种、综合性、立体化服务增强客户黏性,最大化单一保险标的保源连带效益。

同时,由于产业链中的各环节环环相扣,彼此关联,叠加上产业链维度后,可以形成产业链导向维度和客户导向维度的双模驱动,在工程建设产业链上实现协同发展。在产业链维度,保险公司从源头开始参与风险管理,实现整条产业链无死角覆盖,即使发生了事故,由于全流程各环节的事故赔付责任已经提前做了保险安排,保险公司或者共保体对事故责任全方位的承担,先赔付后定责的保险理赔流程完全可以打通,理赔服务效率能够大幅提升。(见图4)

图4:客户维度和产业链维度下的“大工程险”格局

(二)角色转变——从风险承担者向风险管理者

“大工程险”的新理念对保险公司提出更高的风险管理要求。传统的工程险业务需要有一定的工程背景或者管理经验积累,全流程的风险管理需要保险公司以更专业的角色参与到风险管理中去。目前,IDI制度已经初步建立了TIS(第三方质量监测机构)的配套机制,但是TIS出具勘察报告和保险公司工程险风险管理的需求之间,匹配度仍然不足。“大工程险”需要将风险管理前置到最上游,通过对风险的层层研判识别,及时阻断风险向工程建设产业下游的传导。当保险公司成为风险管理者的角色时,公司从单一的偿付能力支撑转向管理能力支撑,识别更多风险,管理更多风险。

(三)风险评价——树立保险业的话语权

在新加坡、香港等建筑师个人执业制度成熟的地区,保险公司对执业者的保险责任限额成为了建筑师承接业务的刚性约束。保险公司的话语权通过保险公司特有的风险评价体系,有效地传导到了工程建设领域的产业链环节。目前,我国对工程建设的各方责任主体虽然有一套企业资质等级评价标准,但是这种评价机制下存在造假、挂靠等突出问题,现行资质管理模式下升级难,降级也难,现有的资质评价体系有所失真。如果单纯照搬政府层面的资质等级制度,可能会出现企业的风险管理能力和资质等级不匹配的情形,从而出现风险识别的偏差。如果能够实现产业链导向的“大工程险”格局,保险与工程建设产业的交织更为密切,利用保险的大数据为建筑行业制定标准甚至评价体系完全有实操性。将建筑业的资质标准和保险业的风险评价体系相结合,可以形成完整的工程建设风险评价体系。

(作者单位:中国太平洋财产保险股份有限公司)