中国人寿接连失信 保险巨无霸不再保险

80万页中国人寿客户资料可以随意在网上查询?据媒体报道,在中国人寿合作方成都众宜康健科技有限公司所属的“众宜风险管理网”上,不需要提供任何验证,就能查用户的姓名、证件号码,还能查询到登录密码。数据库中公开的中国人寿保单多达近80万页。由此引发了一场保险业信息泄露风暴。

中国人寿辩解苍白

对于“80万份保单信息泄露”一事中国人寿承认属实,并称是由于“众宜风险管理网”系统升级失误造成资料外泄。但却极力否认其网站、核心业务数据与“众宜风险管理网”存在互动通道。

“众宜风险管理网”主要业务是提供救援,其主要客户是购买各类意外险客户,该网站与中国人寿是“合作关系”。而据媒体报道,网站中泄露的多位投保人大多数都在成都购买过飞机意外险。购买意外险之后,客户资料就上了与其有“合作关系”的网站上,中国人寿的辩解没有什么说服力。

“代签门”之后又出“骗保门”

事实上这也不是中国人寿第一次置客户利益于不顾了。此前央视《每周质量报告》就曝光“保险涉嫌销售误导、储户银行存款被骗买保险”的新闻,作为基层业务员最多的中国人寿就成为投诉重灾区,多地消费者投诉中国人寿在银行网点的销售;而据北京保监局抽检结果显示,中国人寿销售误导保单已超过七成。

此次大规模泄露客户信息,是继2010年“代签门”之后,中国人寿再一次面临信誉危机。2010年,一些中国人寿基层业务员在销售保险时大肆违规代签,迫使投保人将中国人寿告上法庭,中国人寿的声誉大受影响。

作为我国最大的商业保险集团,中国人寿拥有70多万基层业务员,这样一个保险巨无霸却接连出现信誉问题,如何让消费者感到“保险”?

失信原因:利益驱动 法律漏洞下的狂欢

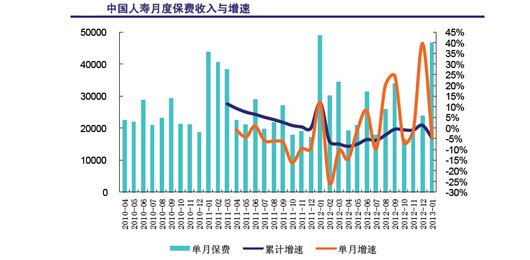

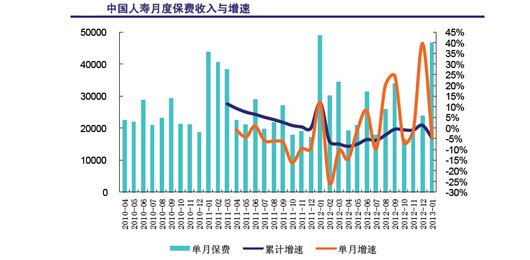

数据来源:CIRC、兴业证券研究所

系统升级尚且是技术原因,而若是有意将个人信息当做重要商业资料进行转让的,随着互联网与金融行业的逐步结合,与个人金融服务类有关的数据泄露,造成的后果让人不敢想象。

业绩结构畸形

无论中国人寿怎样解释,也无法掩饰目前保险业存在的“客户共享”乱象。“很多时候你成为了某家银行客户也就意味着你成为了该行旗下寿险公司的客户”,业内人士如是说。

保险公司盈利周期长的特性导致多数公司难以很快产生利润,而股东的需求和保险公司本身的特点导致其对利润追求更加急功近利。而保险业务员的收入完全与其业绩挂钩,这导致了保险业务员往往会为了业绩而违规,而其上司往往对此也持鼓励态度。

产品惹的祸?

银保业务属于短期行为,前期投入经营费用短期难以收回成本,但公司又要考核利润,因此保险公司将盈利转向资本市场。通过银保业务短期收入,借助资本市场有限的投资渠道获取盈利。这也是银保业务为何被更多的保险公司青睐的主要原因。银行销售的保险产品是符合保险产品分红原理的,也是符合保险监管部门预定利率限制原则的;而短期性和偏收益性产品更能满足公司规模发展和投资资金的需求。因此银保产品本身并没有问题。

银行保险的投诉主要原因来自于一线销售人员的“误导”,其背后的实际推手是保险公司苛刻的业绩考核制度,业务人员为了达成指标,银行一线销售人员为了行内的考核和“潜规则收入”,容易存在夸大或承诺收益等销售误导的风险性。

法律漏洞不应成为借口

而法律监管方面的不健全、不完善,又给了保险公司乱来的空间。就个人信息保护而言,目前中国尚无一部统一的专门性立法,且各企业并未意识到个人信息保护的重要性,操作上也多不规范。一旦其内部管理存在疏忽和漏洞,如技术问题或被个别工作人员利用,就容易发生信息泄露。

另一方面,虽然保监会出台多项管理措施,规定保险公司不得隐瞒和欺骗投保人,更禁止商业银行允许保险公司人员派驻银行网点。但基层保险业务员在银行网点进行销售误导的行为仍然屡禁不止。

难道因为固有的法律漏洞,保险企业就可以肆无忌惮地钻营,罔顾商誉和客户利益而不理?

怎样让保险真正保险?

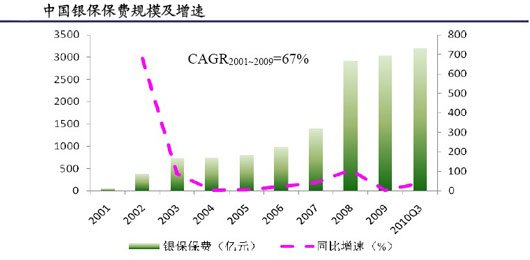

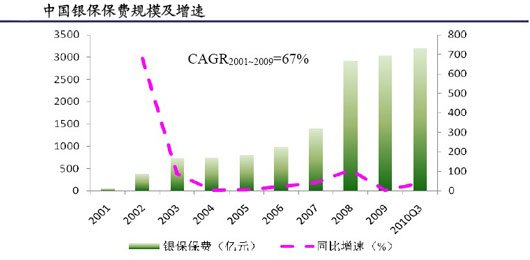

数据来源:CIRC,国泰君安证券研

1月保险业业绩近七年来首次未能实现开门红,一方面险企面临金融业快速发展的挤压,另一方面也在为其此前的野蛮发展付出代价。要扭转颓势,不能光指望企业自律,也要尽快将法律法规完善。同时消费者权益受到侵害时,要坚决维护自身利益。

保险业寒冬

保险业正在经历前所未有的寒冬。保监会数据显示,今年首月保险业实现寿险保费收入1254亿元,同比减少2.47%,近七年来首次“开门不红”。

其中中国人寿1月份保费收入468亿元,同比下滑4.68%。若考虑春节基数因素,则实际表现更差。看起来中国人寿正在为其“不保险”付出代价。

三方共同努力

目前保险业业务增速放缓,反映出行业创新能力不强,产品缺乏竞争力等深层次问题。受投资收益不高、经营成本上升等因素的影响,改善行业经营效益难度加大。在这种情况下,如果保险业还因信誉、操守等最基本的因素而制约发展,那么随着我国金融市场的不断发展和完善,保险业的生存空间将受到极大的挤压。

保险企业应首先做到自律,并加强从业人员约束和规范,企业在业绩放缓形势下也应该调整业务结构,优化产品配置。

对于监管部门而言,首先应从立法上加大企业的失信成本,对违约违法企业处以重罚,让其不敢越雷池一步;其次,主管部门应加强监管,可通过监控设备、产品公示、要求保险销售人员必须亮明身份等措施消除信息不对称,并加大维权意识宣传力度,提高消费者维权能力。

消费者在遇到权益受到损害时,也应及时向当地行业协会、消委组织投诉,也可向工商部门或行业主管部门申诉。

80万页中国人寿客户资料可以随意在网上查询?据媒体报道,在中国人寿合作方成都众宜康健科技有限公司所属的“众宜风险管理网”上,不需要提供任何验证,就能查用户的姓名、证件号码,还能查询到登录密码。数据库中公开的中国人寿保单多达近80万页。由此引发了一场保险业信息泄露风暴。

中国人寿辩解苍白

对于“80万份保单信息泄露”一事中国人寿承认属实,并称是由于“众宜风险管理网”系统升级失误造成资料外泄。但却极力否认其网站、核心业务数据与“众宜风险管理网”存在互动通道。

“众宜风险管理网”主要业务是提供救援,其主要客户是购买各类意外险客户,该网站与中国人寿是“合作关系”。而据媒体报道,网站中泄露的多位投保人大多数都在成都购买过飞机意外险。购买意外险之后,客户资料就上了与其有“合作关系”的网站上,中国人寿的辩解没有什么说服力。

“代签门”之后又出“骗保门”

事实上这也不是中国人寿第一次置客户利益于不顾了。此前央视《每周质量报告》就曝光“保险涉嫌销售误导、储户银行存款被骗买保险”的新闻,作为基层业务员最多的中国人寿就成为投诉重灾区,多地消费者投诉中国人寿在银行网点的销售;而据北京保监局抽检结果显示,中国人寿销售误导保单已超过七成。

此次大规模泄露客户信息,是继2010年“代签门”之后,中国人寿再一次面临信誉危机。2010年,一些中国人寿基层业务员在销售保险时大肆违规代签,迫使投保人将中国人寿告上法庭,中国人寿的声誉大受影响。

作为我国最大的商业保险集团,中国人寿拥有70多万基层业务员,这样一个保险巨无霸却接连出现信誉问题,如何让消费者感到“保险”?

失信原因:利益驱动 法律漏洞下的狂欢

|

| 数据来源:CIRC、兴业证券研究所 |

系统升级尚且是技术原因,而若是有意将个人信息当做重要商业资料进行转让的,随着互联网与金融行业的逐步结合,与个人金融服务类有关的数据泄露,造成的后果让人不敢想象。

业绩结构畸形

无论中国人寿怎样解释,也无法掩饰目前保险业存在的“客户共享”乱象。“很多时候你成为了某家银行客户也就意味着你成为了该行旗下寿险公司的客户”,业内人士如是说。

保险公司盈利周期长的特性导致多数公司难以很快产生利润,而股东的需求和保险公司本身的特点导致其对利润追求更加急功近利。而保险业务员的收入完全与其业绩挂钩,这导致了保险业务员往往会为了业绩而违规,而其上司往往对此也持鼓励态度。

产品惹的祸?

银保业务属于短期行为,前期投入经营费用短期难以收回成本,但公司又要考核利润,因此保险公司将盈利转向资本市场。通过银保业务短期收入,借助资本市场有限的投资渠道获取盈利。这也是银保业务为何被更多的保险公司青睐的主要原因。银行销售的保险产品是符合保险产品分红原理的,也是符合保险监管部门预定利率限制原则的;而短期性和偏收益性产品更能满足公司规模发展和投资资金的需求。因此银保产品本身并没有问题。

银行保险的投诉主要原因来自于一线销售人员的“误导”,其背后的实际推手是保险公司苛刻的业绩考核制度,业务人员为了达成指标,银行一线销售人员为了行内的考核和“潜规则收入”,容易存在夸大或承诺收益等销售误导的风险性。

法律漏洞不应成为借口

而法律监管方面的不健全、不完善,又给了保险公司乱来的空间。就个人信息保护而言,目前中国尚无一部统一的专门性立法,且各企业并未意识到个人信息保护的重要性,操作上也多不规范。一旦其内部管理存在疏忽和漏洞,如技术问题或被个别工作人员利用,就容易发生信息泄露。

另一方面,虽然保监会出台多项管理措施,规定保险公司不得隐瞒和欺骗投保人,更禁止商业银行允许保险公司人员派驻银行网点。但基层保险业务员在银行网点进行销售误导的行为仍然屡禁不止。

难道因为固有的法律漏洞,保险企业就可以肆无忌惮地钻营,罔顾商誉和客户利益而不理?

怎样让保险真正保险?

|

| 数据来源:CIRC,国泰君安证券研 |

1月保险业业绩近七年来首次未能实现开门红,一方面险企面临金融业快速发展的挤压,另一方面也在为其此前的野蛮发展付出代价。要扭转颓势,不能光指望企业自律,也要尽快将法律法规完善。同时消费者权益受到侵害时,要坚决维护自身利益。

保险业寒冬

保险业正在经历前所未有的寒冬。保监会数据显示,今年首月保险业实现寿险保费收入1254亿元,同比减少2.47%,近七年来首次“开门不红”。

其中中国人寿1月份保费收入468亿元,同比下滑4.68%。若考虑春节基数因素,则实际表现更差。看起来中国人寿正在为其“不保险”付出代价。

三方共同努力

目前保险业业务增速放缓,反映出行业创新能力不强,产品缺乏竞争力等深层次问题。受投资收益不高、经营成本上升等因素的影响,改善行业经营效益难度加大。在这种情况下,如果保险业还因信誉、操守等最基本的因素而制约发展,那么随着我国金融市场的不断发展和完善,保险业的生存空间将受到极大的挤压。

保险企业应首先做到自律,并加强从业人员约束和规范,企业在业绩放缓形势下也应该调整业务结构,优化产品配置。

对于监管部门而言,首先应从立法上加大企业的失信成本,对违约违法企业处以重罚,让其不敢越雷池一步;其次,主管部门应加强监管,可通过监控设备、产品公示、要求保险销售人员必须亮明身份等措施消除信息不对称,并加大维权意识宣传力度,提高消费者维权能力。

消费者在遇到权益受到损害时,也应及时向当地行业协会、消委组织投诉,也可向工商部门或行业主管部门申诉。